요즘 모기지 이자율이 역대 최저수준을 밑돌고 있다. 그래서 고민하는 사람들이 많다. 재융자를 할 것인가 아니면 남은 모기지를 다 갚아 버려야 하나. 주택 소유주가 주택을 오래 가지고 있었다면 재융자를 통해 페이먼트를 크게 줄이고 싶어 할 수도 있다.

온라인 재정 분석 사이트 ‘Bankrate.com’에 따르면 30년 고정 주택 모기지는 3% 미만이고 15년 고정은 2.5%를 밑돌고 있다. 따라서 재융자를 해서 페이먼트를 낮추고 절약한 돈으로 투자를 하거나 팬더믹의 불안한 상황을 감안해 현금을 보유하고 싶어 하기 때문이다. 반면 현상황에 불안감을 느끼고 별로 좋은 투자처를 찾지 못하는 주택 소유주들은 차라리 남은 모기지를 빨리 갚아버리고 안정적인 은퇴를 원할 수 있다.

볼티모어에 본부를 둔 퍼셋 웰스의 공인 투자 상담가 브렌트 와이스는 “역사상 유례없는 저리시대에 살아가는 요즘의 주택 소유주은 모기지가 최대 관심사”라면서 “소셜 미디어마다 재융자냐 빨리 갚아 버릴 것이냐를 놓고 고민하는 사람들을 많이 볼 수 있다”고 말했다.

재융자로 페이먼트 줄이고 현금 확보

투자금 수익률 낮다면 모기지 정리도 방법

모기지 없으면 세금 공제 혜택도 사라져

재융자라면 지금이 적기

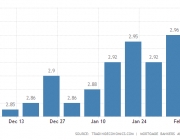

모기지 이자율이 다소 상승세를 반전되고 있다. 올해 초 2.65%까지 내려 갔던 30년 고정 이자율이 10년 만기 미국 국채 수익률 상승에 따라 다소 상승세를 타고 있다. 물론 모기지 이자율은 미국 경제 회복의 속도에 따라 변할 것이다. 경제 회복을 위한 경기 부양책이 계속된다면 경기에 큰 도움이 되겠지만 시중에 많은 자금이 풀리면서 인플레이션 압력도 가중될 것이다. 이미 미국 상무부는 지난 1월 소비 지출이 대폭 늘어났다고 밝힌 바 있다. 이렇게 되면 자연히 모기지 이자율은 올라가게 된다.

최근 수주동안 10년 만기 국채 수익률은 상승 분위기를 타고 있다. 이자율은 국채 수익률과 비례해 상승하기 때문에 장기 모기지 금리 역시 상승할 수밖에 없는 상황에 몰린다는 말이다. 3월 15일 현재 30년 고정 모기지 이자율은 2.81%로 지난 수주전에 비해 0.20 포인트 올랐다.

뉴욕 TIAA 보험사의 션 윌슨 시니어 디렉터는 만일 직장에서 W-2를 받는다면 재융자를 고려해 보는 것도 좋다고 조언한다. 고정 수입을 쉽게 증명할 수 있기 때문에 재융자 모기지 대출이 훨씬 수월하다. 그는 “일단 은퇴를 하게 되면 재융자는 사실상 불가능하다고 봐야 하므로 아직 직장 생활을 할 때 재융자를 하는 것이 좋다”고 덧붙였다. 물론 재융자를 할 것인가를 결정하려면 현재의 미국 경제 이외에 상황도 고려해야 할 것이다.

예를 들어 은퇴를 언제 할 것인가, 은퇴 후에도 집 모기지 페이먼트를 할 수 있는 여분의 자금이 있는가, 또는 현재 거주하는 집에서 계속 살 예정인가도 고려해야 할 점들이다. 특히 어떤 종류의 모기지를 가지고 있는지도 중요하다. 이자만 내고 있는지, 고정 이자율인지 아니면 변동 이자율인지, 또 모기지를 다 갚는 기간이 얼마나 남아 있는지, 재융자를 받는 다면 어떤 모기지를 생각하고 있는지, 그리고 재융자를 받을 때 내야 하는 클로징 비용을 갚으려면 몇 년이 걸릴 것인지 등등.

▷모기지 이자율과 투자 수익률 비교

팬더믹으로 인한 불확실성 때문에 가능한 재정 지출을 단순화하고 싶어하는 사람들이 많다. 만약 다른 투자처가 있다면 투자 수익률과 모기지 이자율을 비교해 보는 것도 좋다. 다른 투자 수익률은 1%에 그치는데 모기지 이자는 이보다 훨씬 높다면 당연히 투자 금을 회수해 높은 이자율의 모기지를 먼저 갚는 것도 좋은 방법이다.

예를 들어 62세 예비 은퇴자가 이자율 4%의 모기지를 가지고 있고 각종 투자 포트폴리오도 위험부담을 줄이기위해 보수적으로 투자하고 있다고 가정해 보자. 보수적으로 투자한다면 당연히 수익률은 낮을 것이다. 그가 아직 갚아야 할 모기지 부채는 20만달러이고 은퇴후 펜션과 소셜시큐리티에만 의존해야 한다면 당연히 수익성 낮은 투자금을 회수해 은퇴 전 모기지를 갚는 것이 최상의 방법일 수 있다. 반대로 현재 모기지 이자율은 2.5%인데 투자 종목의 수익률이 4% 이상이라면 4% 이상의 수익률이 나는 투자 상품을 처분해 모기지를 갚는 것은 좋은 방법은 아니다.

▷현금은 비상금으로 보관

만약 투자 포트폴리오 이외의 현금을 가지고 있다고 해도 이 현금으로 모지기를 갚는 것 역시 권할 만한 해결책은 아니다.

매사추세츠 프래밍햄에 있는 파이넌셜 어드바이저의 조엘 스피어 공인 투자 자문은 “일반적으로 일을 하는 동안에는 3~6개월 분의 현금을 유지하는 것이 바람직하지만 은퇴를 했다면 6~9개월 간의 현금은 비상금으로 가지고 있는 것이 좋다”고 조언했다.

▷모기지 이자 세금 공제

모기지 이자율에 대한 세금 공제 또한 고려해야 하는 사항이다. 주택 모기지 이자는 세금 보고 항목별 공제를 받을 수 있다. 연간 지출한 이자 총액을 소득에서 제할 수 있다는 말이다.

IRS에 따르면 2017년 12월16일 기준으로 이전에 구입한 주택은 모기지 100만달러까지의 이자(부부 공동)를 세금 공제할 수 있지만 이후 구입한 주택은 최고 모기지 75만달러의 이자만 공제해 준다. 모기지 이자 혜택을 줄인 것이다.

예를 들어 2017년에 80만달러의 모기지로 집을 구입했는데 2020년 이자를 2만5,000달러 냈다면 2만5,000달러를 전액 세금 보고 때 공제 받을 수 있다. 그런데 2020년에 80만달러의 모기지를 융자 받았다면 2017년 바뀐 ‘감세 및 일자리법’에 따라 공제 받을 수 있는 이자가 줄어든다.

▷어떤 돈으로 모기지를 갚을 것인가

일반적으로 주택 소유주들은 모기지를 갚을 때 비상금을 빼고 남은 현금을 먼저 모기지 부채 상환에 사용한다. 그다음 세금을 내고 난 저축 구좌 그리고 은퇴 연금 플랜과 같은 세금 유예 구좌 순으로 정리해 모기지 변재에 사용한다. 직장 은퇴 연금 플랜인 401(k)를 매우 낮은 수익의 보수적 펀드에 투자했다면 이를 먼저 찾아 비싼 이자의 모기지를 갚을 수 있다. 하지만 한가지 주의해야 할 점은 세금 유예 은퇴 플랜은 찾아 쓸 때 수입으로 잡힌다. 따라서 과세 비율이 껑충 뛰어올라 세금을 더 많이 낼 수 있으므로 유의해야 한다

<존 김 기자>

Comment 0

|

일자: 2024.03.16 / 조회수: 73 부동산 커미션 6% 무너진다 – 바이어 에이전트 커미션은 바이어가 반독점 혐의 NAR 결국 합의 미국의 일반 주택 판매 커미션 6%가 무너졌다. 반독점법 위반 소송에서 패소해 항소를 장담했던 전국 부동산협회(NAR)는 15일 소송 제기 주택 판매자 그룹에 4억1,800만달러를 지불하고 커미션 규정을 없애기로 합의했다고 밝혔다. 미국 100만명 이상의... |

|

일자: 2023.11.16 / 조회수: 113 셀러, 바이어 에이전트 나눠 먹기 때문 미주리 연방법원 “셀러가 바이어 에인전트에 돈풀 필요 없다” 미국 부동산 에이전트 대략 300만명, 타의 추정 불허 미국에서 집을 팔면 셀러가 보통 5~6%의 커미션(구전)을 낸다. 이 커미션을 셀러와 바이어 부동산 에인전트가 ... |

|

일자: 2023.11.13 / 조회수: 65 물가 오르면서 홈에퀴티 신청자 크게 늘어 10만 달러 10년 8.75% 이자면 월 1,253달러 대출 기간 길수록 이자율 높지만 상환금 줄어 리버스 모기지, 에퀴티 담보 크레딧 HELOC 옵션도 요즘 인플레이션으로 식료품 가격, 모기지 이자율 등 오르지 않는 것이 없다. 최저 임금까지 오... |

|

일자: 2023.09.24 / 조회수: 126 5년 중 2년 거주하면 자본이득세 면세 대상 집산지 1년 이내 팔았다면 단기 자본이득세 군 복무, 정부 해외 근무 땐 예외 규정 적용 배우자 죽은 지 2년 이내 팔면 부부 면제액 받아 Q: 은퇴한 후 오랫동안 살던 집을 팔고 작은 집으로 가려고 한다. 그런데 세금 문제가 걱정이다.... |

|

일자: 2022.05.13 / 조회수: 2309 3.5% 다운페이먼트로도 모기지 가능 최저 크레딧 500점 이상도 OK 단독주택부터 4유닛까지 구입 연방 정부 보증 받아 일반 은행 대출 다운페이 낮아 모기지 보호하는 보험 가입 요즘 이자율 상승이 심상치 않다. 이자율이 올라가면 대출금 상환 부담이 커진다. 주택 시장이 주춤해... |

|

일자: 2022.02.09 / 조회수: 284 이자율 오르지만 아직 낮은 수준 크레딧 점검하고 다운페이먼트 준비 부동산 에이전트 잘 만나는 것도‘복’ 학군, 범죄 고려 신중하게 선택해야 요즘 모기지 이자율이 상승세다. 조만간(3월) 연방준비제도가 인플레이션을 잡기 위해 기준 금리 인상을 시작할 것으로 예... |

|

일자: 2022.02.06 / 조회수: 947 주택 소유주의 42%는 에퀴티 집부자 – 자칫 과소비로 인플레이션 부추겨 미국 집부자가 늘고 있다. 집값이 상승하면서 에퀴티가 크게 상승하고 있기 때문이다. 지난해 일반 주택 순익은 9만4,000달러 올랐다 2020년에 비해 45%나 늘었고 팬더믹 이전과 비교하면 71%의 순익 증가를 보였다. 이에 따라 주택 소유주의 42%는 지난해 연말 에퀴티가 쌓여 집 ... |

|

일자: 2021.12.11 / 조회수: 602 이익금 남는다고 서두르면 안돼 세금, 부동산 중개비, 수리비 등 판매 순 이익금 예상보다 적을 수도 주택 시장이 아직도 진정될 기미를 보이지 않고 있다. 대부분 전문가들은 내년에도 주택 시장 과열 현상은 계속될 것으로 내다보고 있다. 이에 따라 많은 주택 소유주들이 집을 ... |

|

일자: 2021.11.11 / 조회수: 1883 지난 3년간 11.4% 상승, 물가 상승률보다 높아 인건비·자재비 상승, 화물선 적체 등 원인 미국 주택보험료가 올라가고 있다. 물가 상승으로 어려움을 겪는 미국 가정들에 또 다른 스트레스로 작용하고 있다. 이에 따라 많은 주택 소유주들이 커버리지를 줄이는 등 자구책을... |

|

일자: 2021.10.06 / 조회수: 949 30년 고정 이자율 아직 3% 미만 에퀴티 많고 크레딧 좋으면 해볼만 클로징 비용 등 부대 비용 생각해야 모기지 이자율이 기록적으로 낮은 수준이다. 조만간 다시 올라갈 것이라는 분석이 나오고는 있지만 요즘 같은 팬더믹 경기에서 인플레이션의 압박을 피해 연방정부가 이자율을... |

|

일자: 2021.05.29 / 조회수: 141 주택 시장이 뜨겁다. 뜨겁다 못해 데일 지경이다. 매물을 확인하지 않고 구입하는 사람들도 많다. 또 투자 그룹들의 가세로 매물난이 가속되고 있다. LA타임스는 남가주 사례를 들어 전국에서 부는 부동산 붐을 상세히 소개했다. 63%는‘깜깜이’주택 매매 새 트렌드 투... |

|

일자: 2021.05.29 / 조회수: 802 요즘 모기지 이자율이 역대 최저수준을 밑돌고 있다. 그래서 고민하는 사람들이 많다. 재융자를 할 것인가 아니면 남은 모기지를 다 갚아 버려야 하나. 주택 소유주가 주택을 오래 가지고 있었다면 재융자를 통해 페이먼트를 크게 줄이고 싶어 할 수도 있다. 온라인 재정 분석 사이... |

|

일자: 2021.05.25 / 조회수: 211 요즘 이자율이 역대 최저 수준으로 낮아 주택 구입의 적기다. 그런데 다운페이먼트가 부족하다면 주택 구입이 사실상 불가능하다. 인터넷 경제 분석 매체 ‘모틀리 풀’이 다운페이먼트가 부족해 고민하는 젊은이들에게 3가지 조언 했다. 요즘 모기지 이자율은 역대 최저... |

|

일자: 2021.05.05 / 조회수: 138 팬더믹으로 세상이 어수선하지만 주택 시장은 아직 활황세를 이어가고 있다. 집을 팔 적기라는 말이다. 집을 사려는 바이어 역시 역대 최저 수준의 모기지 이자율로 주택 구입의 호기를 맞고 있다. 이자율이 언제 올라갈지 모른다. 따라서 이자율이 오르기 전에 대출을 받자는 바... |